当前位置:网站首页信息中心

最近,网上这样的贴子一出,跟风询问者无数。很多人按捺不住地兴奋,心中暗道:终于有一天我也能薅一把社会主义的羊毛了。 看了若干个类似的发言,我直接笑哭……这个世界,真是无知者无所畏惧,当他们前赴后继地冲向悬崖,我也只能尽力呼喊几声,若能劝返几个,也不枉我的辛苦。劝不回来的,那就默默祝他好运吧。

今年是个人所得税综合所得汇算清缴的第一年,是我国第一次大规模开展的纳税人自行申报。以前很多人虽然也缴税,但基本都是由单位代扣代缴,数字如果出现错误,和纳税人是没有任何关系的。现在不同了,虽然单位平时依然会扣缴税款,但性质已经变了,那个税款属于预扣预缴,并不是最终个人需要缴的税款。真正需要缴多少税,决定权在纳税人手中,次年的3月到6月,由纳税人申报汇总自己全年各项综合所得,减去纳税人申报的税法允许扣除的项目,计算出最终需要缴纳的个人所得税,和支付单位已预扣预缴的税款相比,多退少补。

说实话,因为这是我们国家第一次进行综合所得汇算清缴,我之前曾猜想过汇算过程中会出现什么问题,比如税局宣传不到位,有的纳税人因不知道而错过申报;比如纳税人因为不记账,单位之外的收入申报不全等等,但我真没想到,有人居然会通过虚报专项附加扣除,来骗取退税。 是我太单纯,没想到有人会这么蠢。 为什么这样说?因为这些人自以为发现的生财捷径,其实是一条最容易露马脚,且处罚会最严重的危险之路。 为什么说这样做最容易露马脚呢?我们先来看看国发〔2018〕41号的相关规定:

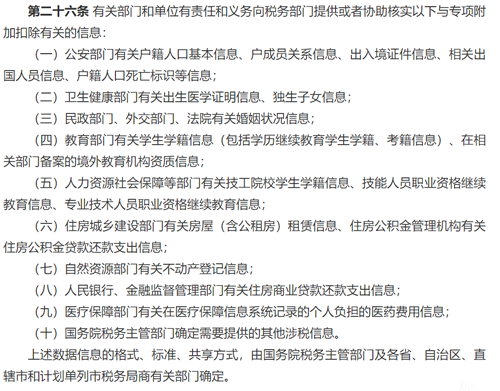

看到了吗?数十个部门的数据信息都要提供给税务机关,通过交叉比对,一个虚假的扣除信息能躲多久?除非你有能力修改与你相关的所有部门的信息,这也许只有顶级黑客才可以做到。在大数据之下,每个人都像是在裸奔。

为什么说这种行为后果最严重呢?因为虚报是一个明显的主观故意行为,有可能被认定为偷税。我们先来看看违反税法的行为,根据情节的轻重,是如何进行处罚的。

1. 如果仅仅是忘记申报了,但未造成少缴税款的后果。按照《征管法》六十二条处罚,也就是一般情况下2000元以下罚款,情节严重2000元到1万元的罚款。

2. 如果没有申报的行为,造成了少缴税款的后果。按照《征管法》六十四条第二款处罚,也就是除了追缴税款滞纳金外,处以不缴少缴税款百分之五十以上五倍以下罚款

3.如果有编造虚假计税依据的行为,没有造成少缴税款的后果。按照《征管法》六十四条第一款,责令限期改正,处五万元以下罚款。

4. 如果有故意作假的手段,造成了少缴税款的后果。按照《征管法》六十三条处理,定性为偷税,除了追缴税款滞纳金外,处以不缴少缴税款百分之五十以上五倍以下罚款。构成犯罪的,依法追究刑事责任。这里可以看出,前三种情况,无论违反多少次,只要缴纳了税款、滞纳金、罚款就可以了。第四种定偷税是最严重的,因为它和刑事责任有连接关系,至于什么情况下偷税会被追究刑事责任,是另外一个话题,这里就不展开细说了。

另外,违法行为会纳入个人信用体系,实行信用联合惩戒,这和上面的处罚并不冲突。 总体来看,沾小便宜,会吃大亏,风险和收益严重不配比,最好不要这么做。有人已经这么做了,也不用太紧张,汇算清缴期6月30日才结束,现在还有时间,及时更正申报吧。